今回の記事はこんな人におすすめです。

・個人事業主の税金負担に困っている

・どうしたら税金が安くなるか知りたい

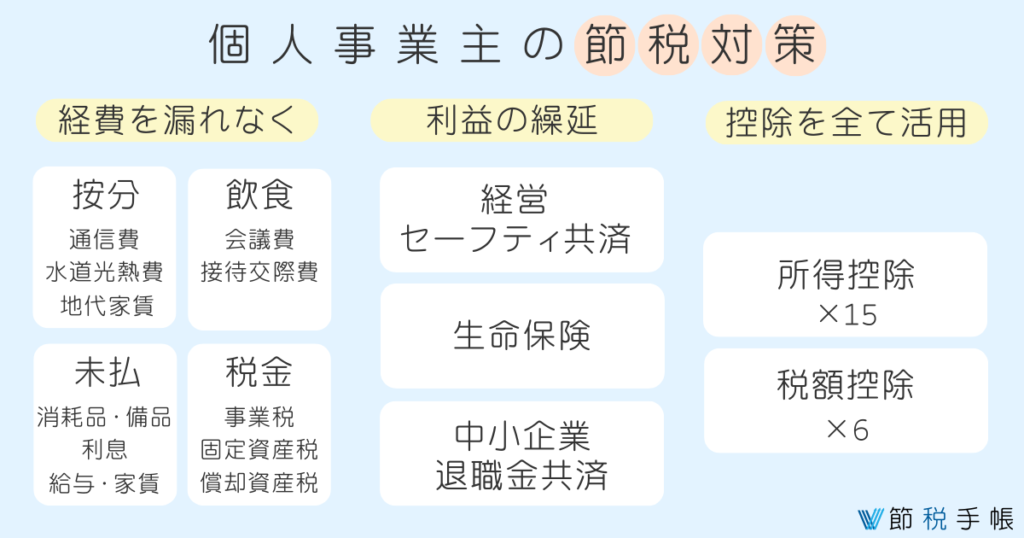

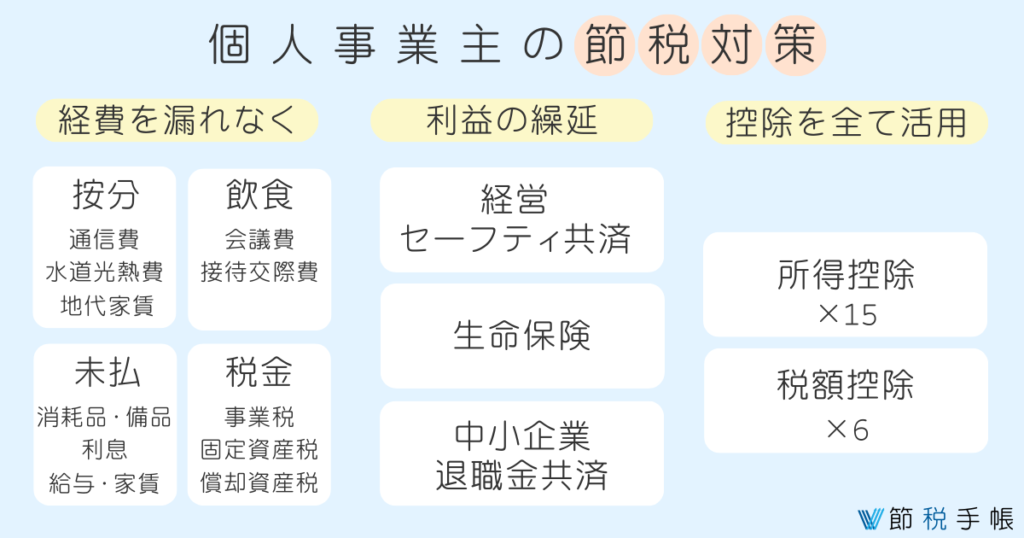

今回は個人事業主が使える節税対策を大きく3つに分けて解説していきます。個人事業主が使える節税方法はこれら3つの方法です。

・按分、未払、飲食、税金などの経費を漏れなく計上

・利益を繰り延べて赤字のタイミングで戻すなどの調整

・15の所得控除と7の税額控除をしっかりと活用する

それでは図やイラストなどを交えて詳細をできるだけ分かりやすく解説していきます。

個人事業主って?

まず「個人事業主」とはどういった人のことを指すのでしょうか?個人事業主とは、法人ではなく個人として事業を継続的に行っている人のことです。税務署に対して開業届を提出することで個人事業主となります。

法人と個人事業主の違い

個人事業主と対比されるものとして「法人」があります。個人事業主になるためには開業届を提出するだけで済みますが、法人を設立するためには法人登記が必要になり、設立するためには数十万円の費用が発生します。

また個人事業主の場合、事業が赤字であれば税金は発生しませんが、法人の場合赤字でも最低7万円の税金が発生します。

経理についても法人の方が難易度が高いため、多くの法人は税理士に依頼していることが多いです。個人の場合ソフトを使用してご自分で経理と確定申告を行っている方もいます。

そのようなことから比較的誰でも簡単に開業できる個人事業主よりも、法人の方が信頼という意味では強いと言えます。

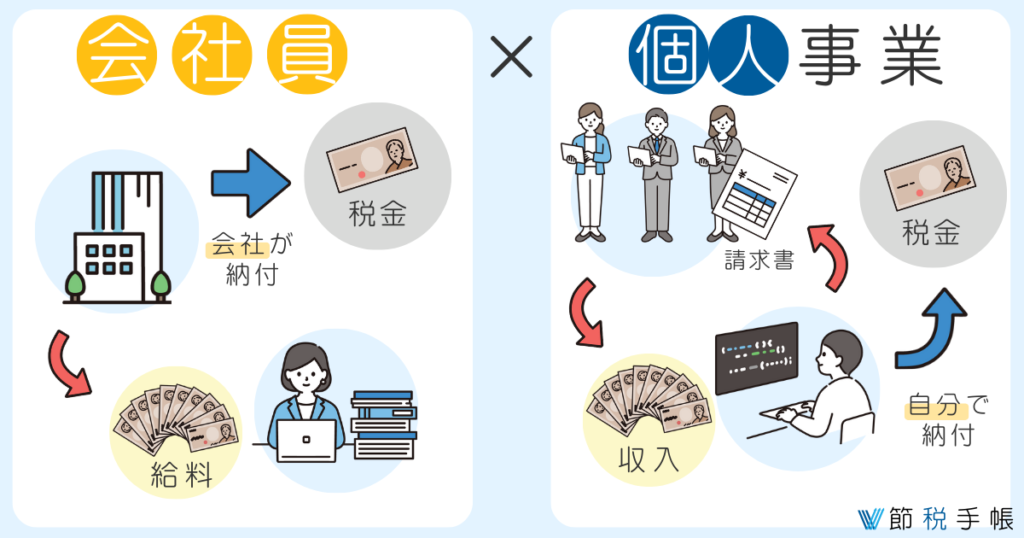

会社員と個人事業主の違い

会社員は会社という組織に雇用され給料をもらいますが、個人事業主は自分で仕事を請け負い、請け負い先から収入を得ます。

税金面についても、会社員の場合には給料から源泉徴収という形で差し引かれ、会社が納付してくれます。一方、個人事業主の場合には確定申告の際に収入から経費や控除を差し引き、税金を自分で計算、申告をして税金を納付します。

フリーランスと個人事業主の違い

よく似ている個人事業主と似ている表現として、「フリーランス」という言葉が使われることがあります。フリーランスという言葉自体は、特定の会社や団体に所属せずに業務を行う働き方を指すものとなります。

ですのでフリーランスという働き方の中で、開業届を提出して事業を行っている人は「個人事業主」になり、会社として登記しているという場合には「法人」となります。あくまでフリーランスというのは「働き方」を指す表現となります。

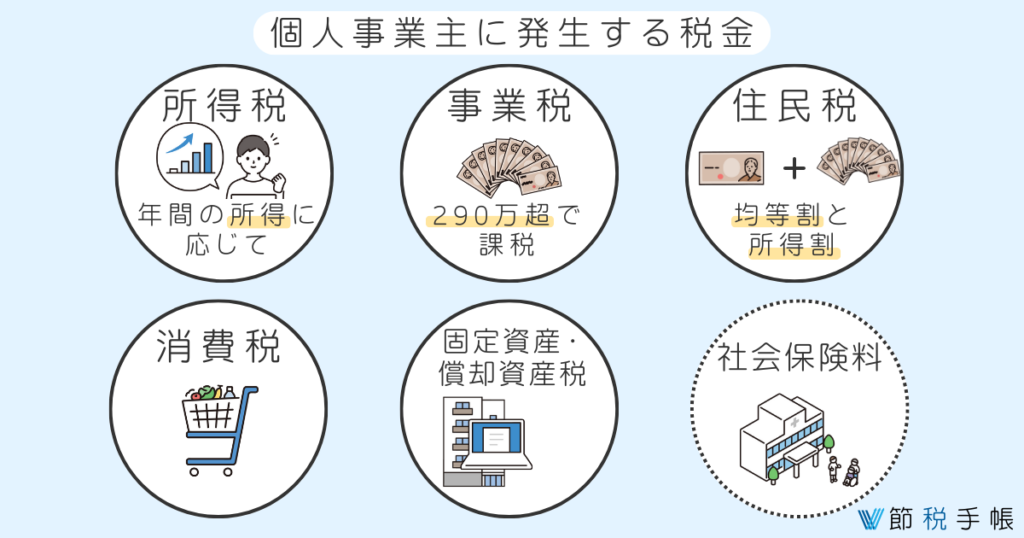

個人事業主に発生する税金

個人事業主に発生する税金としては以下のものがあります。

・所得税

・事業税

・住民税

・消費税

・固定資産税/償却資産税

・(社会保険料)

所得税

所得税とは1年間の所得に応じて課税され、国に支払う税金のことをいいます。商売を通して得た収入から必要経費を引いた額が所得税の計算の元となる「所得」となります。

この所得から、家族構成など本人を取り巻く状況に応じて一定の「控除」を差し引き、税率をかけたものが税額となります。この税率については控除後の所得が高いほど税率も高くなる仕組みとなっています。

所得税は毎年3月15日までに行う確定申告により税額を申告し、算出された税額をご自分で納付します。納付書などが送られてくるわけではないため注意しましょう。

事業税

事業税とは、都道府県に対して納める地方税の一つです。個人事業税は全ての個人事業主に発生するものではなく、以下の条件に該当する場合に支払い義務が発生します。

・事業所得金額が290万円超

・法定業種

法定業種とは法律で定められた70業種のことで、それらの業種は第一区分、第二区分、第三区分に分類されそれぞれ税率が3〜5%で定められています。

住民税

住民税とは各自治体に支払う地方税のことで、定額の負担が課される「均等割」と所得に応じて発生する「所得割」があります。

確定申告を行うと6月頃に「納税額の通知書」が市区町村から送られてきて、普通徴収の場合には6月、8月、10月、1月の4回と分割で支払うこととなります。(一括で支払うこともできます。)

消費税

消費税とは、商品やサービスを購入した時に対価に加えて支払われるもので、受け取った側に対して納税の義務があります。つまり個人事業主にも消費税の納税義務が発生します。

基準期間の課税売上高が1,000万円を超えている、もしくは特定期間の課税売上高が1,000万円を超えると消費税の課税事業者となります。

消費税の支払いは「原則課税方式」か「簡易課税方式」のいずれかで計算します。

原則課税方式

原則課税とは、年間を通して預かった消費税から仕入れなどで支払った消費税を差し引いて計算する方法です。

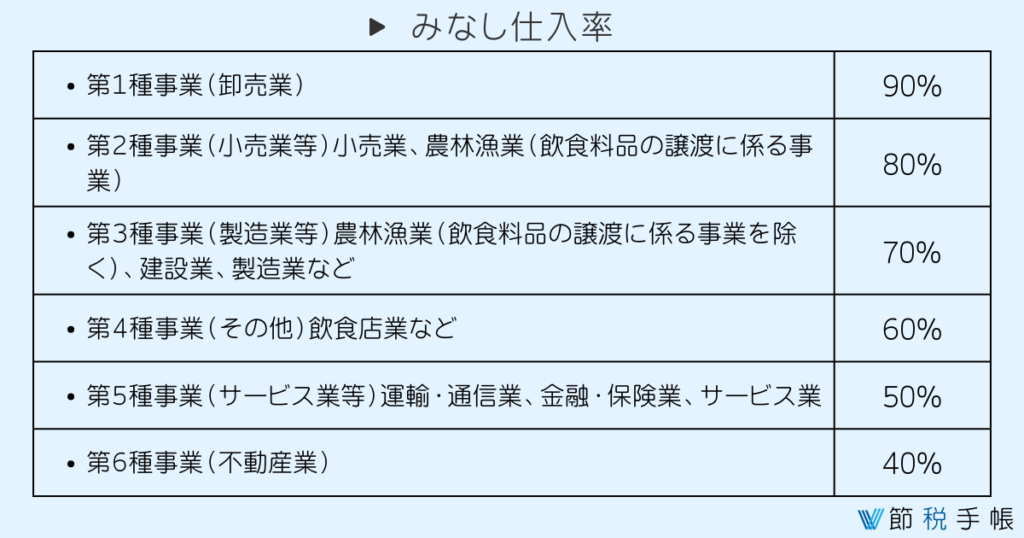

簡易課税方式

簡易課税方式は基準期間の課税売上高が5,000万円以下の場合に選択することができる計算方法です。簡易課税の計算では売上から、この業種であればこれくらいの仕入れだろうという「みなし仕入率」を使用します。

償却資産税

償却資産税は、法人や個人事業主が所有する償却資産にかかる税金です。150万円未満は課税されませんが、償却資産の評価額を基礎とした金額に1.4%の税率で計算されます。

社会保険料

社会保険料は「税金」ではありませんが、個人事業主が負担するものの中で大きな割合を占めています。社会保険料には、

・健康保険

・介護保険

・年金保険

・雇用保険

・労災保険

が含まれており、それぞれ税率は異なります。

国民健康保険

国民健康保険は所得、地域によって金額が異なり、所得が上がるにつれて金額も高くなります。例えば新宿区にお住まいで、年間の所得が520万円という場合、介護保険料なしで月々の保険料は42,255円ほどとなります。

介護保険

介護保険料の支払いは40歳になった月から始まります。先ほどの新宿区の520万円の所得の例ですと、介護保険分も含めると51,820円となります。

年金保険

自営業者の場合、国民年金のみに加入します。令和5年度については月額16,520円となります。保険料は毎年見直しが行われています。所得によって金額は変わりませんが、配偶者も国民年金の保険料を支払う必要があります。つまり夫婦の場合、33,040円の負担となります。

雇用保険

雇用保険と労災保険については、合わせて労働保険と言われ「社会保険」と分けて考えられることもあります。適用事業所に雇用される労働者は雇用保険の被保険者となりますが、代表取締役や個人事業の事業主など、被保険者とならない範囲も定められています。

労災保険

労災保険は労働者が業務中や通勤中に病気や怪我をした場合に補償を受けられる制度で、支払う保険料率は業種によって保険料率は異なり、怪我などのリスクが高い業種の方が率は高く設定されています。原則として、一人でも労働者を使用する事業は業種の規模に関係なく全てに適用されます。

個人事業主が節税する方法

個人事業主にかかる税金には以下のものがあります。

・所得税

・事業税

・住民税

・消費税

・固定資産税/償却資産税

・(社会保険料)

このうち、

・所得税

・事業税

・住民税

・社会保険料

については、課税される「所得」が下がることにより税額を抑えることができます。「売上」から「経費」を差し引き、「控除」を引いた額が「課税所得」です。

税金を抑えるためにはこの控除を差し引いた額を小さくすることが必要になるわけですが、「売上」については事業を行っていく以上で下げることはできません。つまり節税対策を考えるためには「経費」と「控除」について見直すことになります。

個人事業主の節税対策として考えるべきことは以下の3点です。

・経費を漏れなく計上する

・経費を計上する時期を調整する

・控除を全て活用する

経費を漏れなく計上する

まずは、経費を漏れなく計上できているかを見直します。計上が漏れやすいものとしては以下の経費があります。

<按分で経費計上が可能>

・通信費

・水道光熱費

・地代家賃

<飲食等の経費が漏れている>

・会議費

・接待交際費

<未払いなので経費計上していない>

・未払金

・未払費用

<税金でも経費計上できるものがある>

・事業税

・償却資産税

按分で経費計上が可能なケースがある

通信費

自宅の一部を事務所や作業場所として使用している場合には、ネット代の一部も按分計算をして経費とすることができます。この場合の按分は事業としての使用時間とプライベートでの使用時間を按分するなどの方法が考えられます。

水道光熱費

同じく自宅を事業として使用している場合、水道光熱費も一部経費とすることができます。使用スペースの面積割合などで按分計算を行うと良いでしょう。

地代家賃

自宅が賃貸で一部を事業として使用している場合にも、按分計算を行い家賃の一部を経費とすることができます。この場合にも使用スペースの面積割合等で按分計算をすると良いでしょう。

飲食等の経費が漏れているケースがある

会議費

社内外の打ち合わせの際に必要な飲食費等も会議費として経費にすることができます。これらのレシートなども捨ててしまいがちなのでしっかりと経費として計上しましょう。また会議で使用する飲み物を自動販売機で購入した場合、日時や取引先等について記載した出金伝票を作っておくことで会議費として経費計上することができます。

接待交際費

得意先や仕入先、その他事業に関係のある者に対しての接待等は接待交際費として経費にすることができます。会食などの費用や、来訪した際の手土産についても経費とすることができるのでレシート等は取っておきましょう。

また冠婚葬祭などについても領収書などがない場合がありますが、出金伝票に内容を記載し、招待状なども合わせて保管しておくなどして忘れずに経費計上しましょう。

未払いなので経費計上していない場合がある

未払金

消耗品や備品などを購入したものの、引き落としなどの支払いはまだ発生していないというケースもあります。そのような場合にも未払金として経費計上することができます。この場合、経費と負債が発生する形となります。仕訳としては以下のように行います。

| 消耗品 | 未払金 |

| 10,000円 | 10,000円 |

未払費用

借入金の利息や給与、家賃についてサービス等の提供は受けているのに対してまだ支払いが発生していないという場合には未払費用として当期の経費として計上することができます。

税金でも経費計上できるものがある

事業税・償却資産税

税金の中で、「事業税」「償却資産税」については「租税公課」という科目で経費にすることができます。その他所得税や住民税等は経費とすることができないため注意しましょう。

また事業で使用している土地や建物についての固定資産税、同じく事業で使用している自動車の自動車税についても経費とすることができます。

固定資産税や自動車税については、プライベートで使用している部分があれば按分計算をして事業部分を経費とすることができます。

計上漏れしないためのレシート管理方法

個人規模で事業を行っていると、経理についても自分で行わなければならないケースがほとんどです。レシートの紛失を防ぐためにはできるだけ簡単な方法で管理することがポイントです。

できるだけ簡単に保管する方法としては、月毎に封筒に入れて保管する方法です。またその際に、レシートの裏に内容を記載しておくと良いでしょう。会議費や交際費については、飲食等のあった年月日、取引先、参加人数等も記載しておきましょう。

利益の繰延で経費計上のタイミングを調整する

現在認められている節税方法として、今期発生するはずの利益を将来に繰り延べて、税金の支払いを免れる方法があります。具体的には、

・経営セーフティ共済

・生命保険に加入する

・中小企業退職基金共済に加入する

などを利用する方法です。

これらは支払い時に経費として計上することができ、戻す際に利益として計上します。そのため利益が大きく出てしまいそうなタイミングで加入し経費を作り、将来赤字が発生した場合や大きな支払いがあるタイミングで戻し、タイミングを調整することで税金の支払いを抑えることができます。

よく利用されているのは、退職金を支払うタイミングで解約し、法人としては利益を相殺、退職金を受け取る個人としても退職金控除で税負担がかからないという方法です。

控除を活用する

節税するもう一つの方法は「控除」をしっかりと活用することです。控除は大きく分けて所得控除と税額控除があります。

ー所得控除ー

・社会保険料控除:健康保険料、国民年金、国民年金基金、介護保険、労働保険など

・小規模共済等掛金控除:小規模企業共済や個人年金(iDeCo)などへの掛金に適用。

・生命保険料控除:生命保険、介護保険、個人年金などの掛金に適用。

・地震保険料控除:地震保険の保険料を支払った場合に適用。

・ひとり親控除:納税者がひとり親に該当する場合に適用。

・寡婦控除:納税者と死別、または離婚後婚姻していない、生死が明らかでない人などが適用。

・障害者控除:納税者自身、または同一生計配偶者、扶養親族が所得税法上の障害者に該当する場合に適用。

・勤労学生控除:納税者自身が勤労学生である場合に適用。

・配偶者控除:配偶者の年間合計所得が48万円以下である場合に適用。

・配偶者特別控除:配偶者の年間合計所得が48万円以上133万円以下である場合に適用。

・扶養控除:扶養親族がいる場合に適用。

・基礎控除:合計所得が2,400万円以下の場合、所得から48万円を控除

・雑損控除:災害や盗難などによる損害を受けた場合に適用。

・医療費控除:年間の医療費が10万円を超えた(総所得200万円以下の方は所得額の5%)場合に適用。

・寄附金控除:国や地方公共団体、特定公益増進法人などに対して特定寄付金を支出した場合に適用。

所得控除のあらまし|国税庁

ー税額控除ー

・配当控除:総合課税の配当所得がある場合に適用。

・分配時調整外国税相当額控除:外国所得税があり一定の条件に該当する場合に適用。

・外国税額控除:外国で生じた所得がある場合に適用。

・政党等寄附金特別控除:政党等への

・認定NPO法人等寄付金特別控除:「認定NPO法人」に対して寄付を行った場合に適用。

・公益社団法人等寄付金特別控除:公益社団法人等に寄附金を支払った場合に適用。

・(特定増改築等)住宅借入金等特別控除:住宅の新築、取得、特定の増改築等をした場合に適用。

税額控除|国税庁

節税をする際の注意点

節税をする際には、これらのことに注意して行いましょう。

・所得を下げることによる弊害

・キャッシュが出ていく節税には注意

・利益の繰延は将来課税される

所得を下げることによる弊害

税金を抑える一つの方法は所得を下げることにありますが、所得を低すぎる形で設定していると、信用が低くなり住宅ローンや借入をする際に審査をパスすることが難しくなってしまいます。それらのことも踏まえて節税対策を行いましょう。

キャッシュが出ていく節税には注意

節税方法の中には、何かの支払いをしてキャッシュが出ていく節税方法があります。例えば以下のようなものがケースです。

・期末に何かを購入する

・小規模共済等に加入する

それらの支払いをすることで経費や控除を受けることができ節税にはなりますが、手元のキャッシュは出ていくことになります。

手元のキャッシュが出ていくことの弊害としてはこれらのことが考えられます。

・事業の調子が悪くなった際に運転資金がショートしてしまう

・手元資金を運用に回した場合のリターンの方が節税効果より高いことも

キャッシュが出ていく節税方法を検討する際には、同時に資金ショート、運用による効果等も合わせて検討しましょう。

利益の繰延は将来課税される

先ほどご紹介しましたが、利益を繰り延べているだけ(将来に税金の支払いを伸ばしただけ)の節税は、いざという時に解約することで利益を出し経営を安定化させる、赤字の期に解約することで黒字化し銀行からの信用を得るなどのメリットもありますが、将来的に利益が戻ってくる形になりますので、基本的には将来税金の負担を受けることとなります。

退職金の控除が使えるタイミングにも限りがありますので、根本的な節税対策として使う方法としては限度があります。利益の繰延をしすぎて、将来大きな税金負担が発生しないよう注意しましょう。

まとめ

まとめるとこのようになります。個人事業主ができる節税方法には大きく分けて3つの方法があります。

・按分、未払、飲食、税金などの経費を漏れなく計上

・利益を繰り延べて赤字のタイミングで戻すなどの調整

・15の所得控除と7の税額控除をしっかりと活用する

節税をすることの注意点としては、

・所得を下げるとローンなどの審査が通りにくくなる

・キャッシュが出ていく節税は資金ショートと運用益の機会を失う可能性がある

・利益の繰り延べには限界がある

というところです。

コメント